Actualizado el 16/10/2024, 08:00 horas.

press@elitemin.com

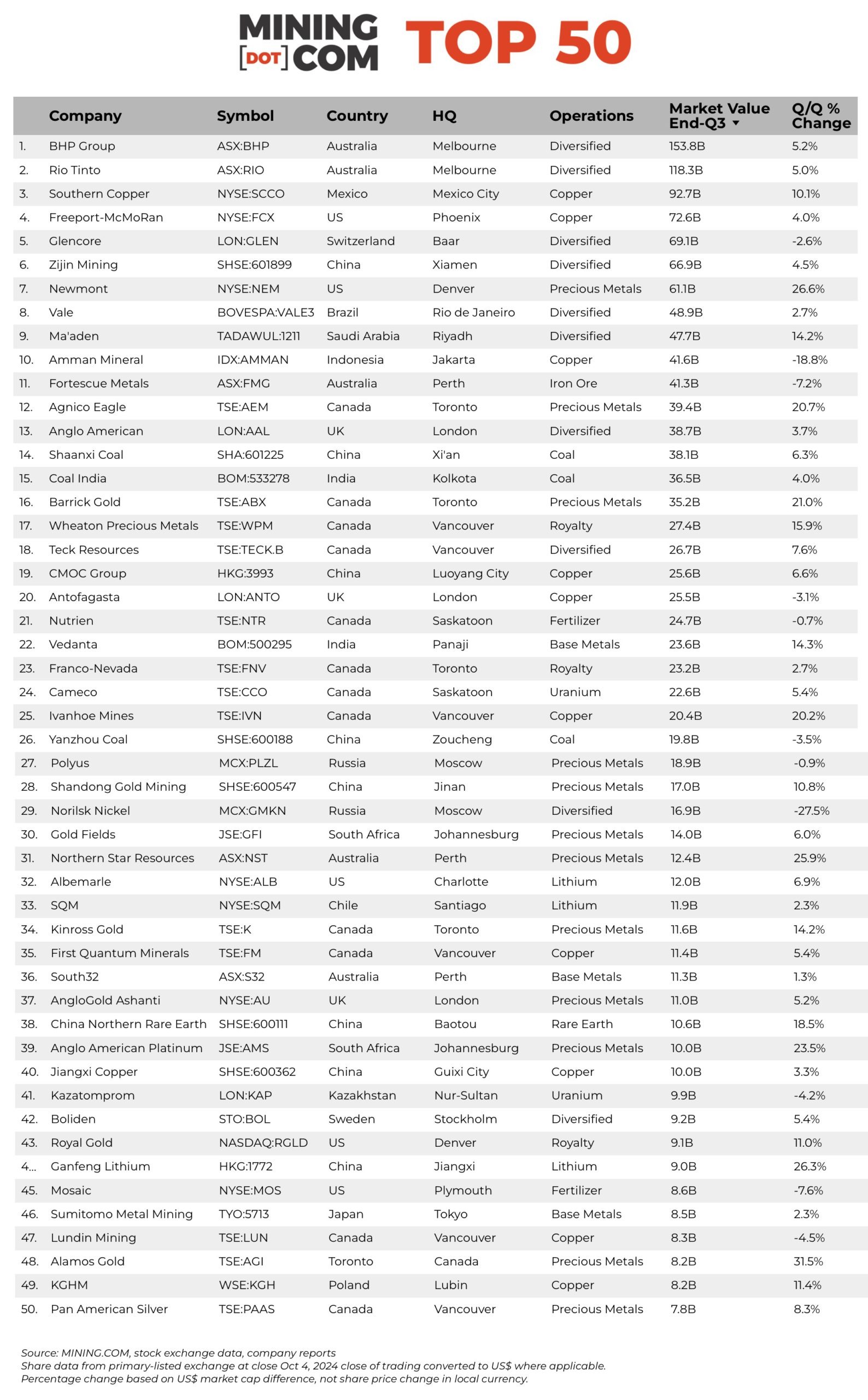

Las 50 mayores empresas mineras del mundo ahora valen 1,5 billones de dólares, un aumento de 76 mil millones de dólares durante el tercer trimestre, ya que las mineras de oro suben en la clasificación y las acciones mineras chinas reciben un impulso tardío.

Al final del tercer trimestre de 2024, el ranking MINING.COM TOP 50* de las mineras más valiosas del mundo tenía una capitalización de mercado combinada de 1,51 billones de dólares, un poco menos de 76 mil millones de dólares más que a fines de junio, en gran parte gracias a las acciones de oro y regalías.

La valoración total del mercado de valores de las empresas mineras más grandes del mundo ha aumentado un modesto 8% en lo que va de año hasta finales de septiembre y, a pesar de la buena racha, todavía está 240.000 millones de dólares por debajo del pico alcanzado en el segundo trimestre de 2022.

Las filas y el valor de las acciones de oro aumentan

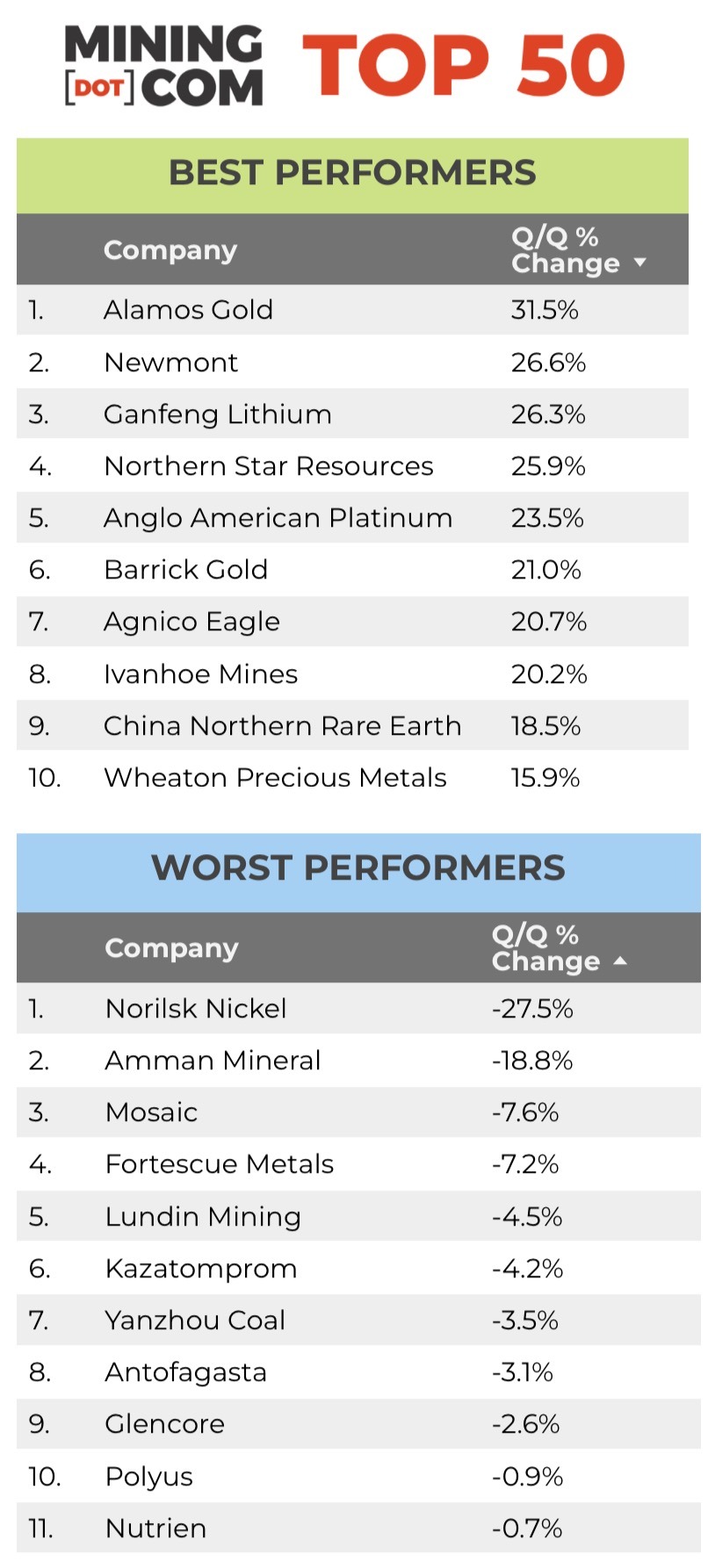

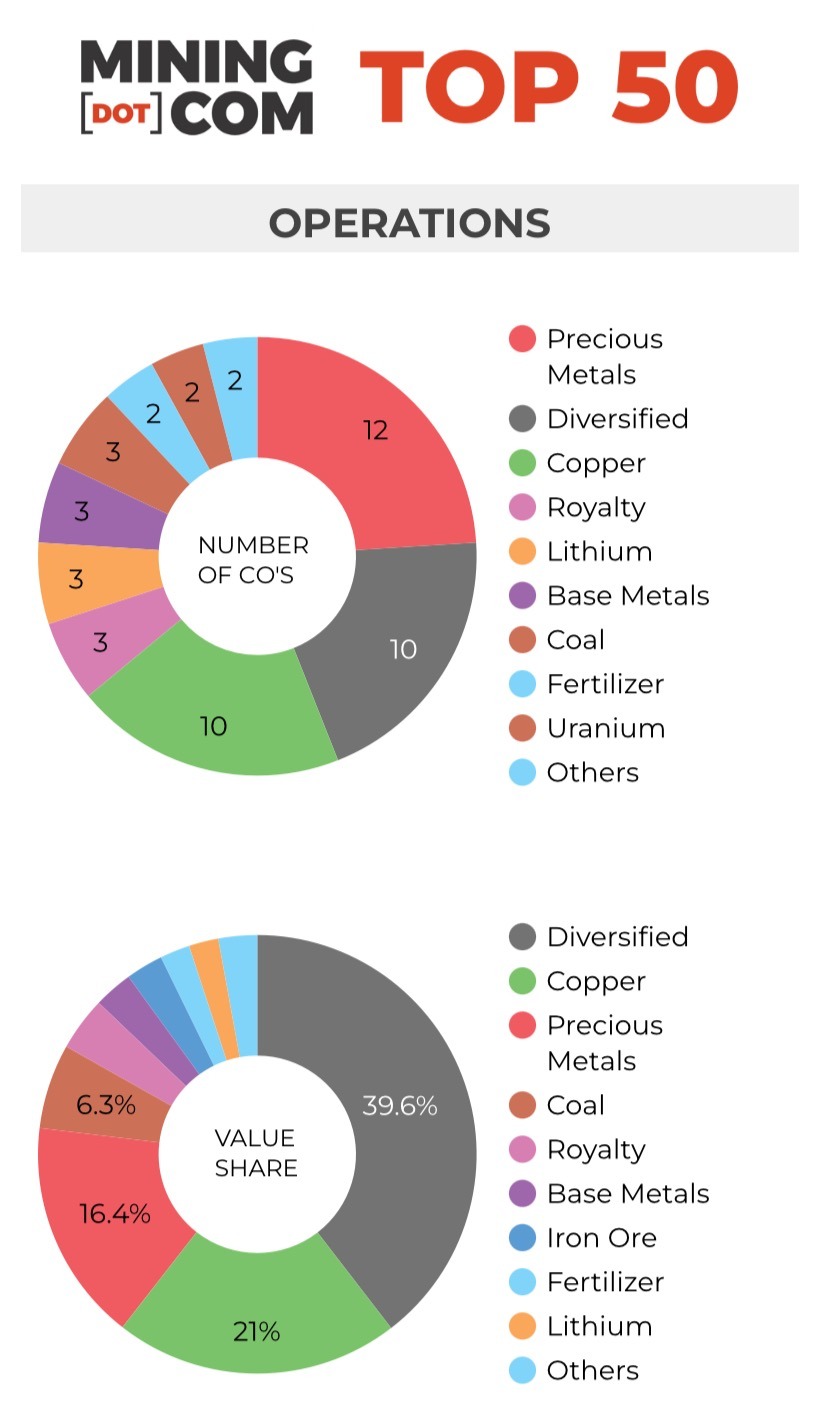

El valor de las compañías de metales preciosos y regalías aumentó en un total de $42 mil millones, o 16% durante el trimestre y las empresas de oro dominan los rankings de mejor desempeño.

Si no fuera por la limitada negociabilidad de las acciones de Polyus de Rusia, que perdieron algo de terreno en los últimos tres meses a pesar del desempeño estelar del oro, el efecto del lingote en el Top 50 habría sido aún más pronunciado.

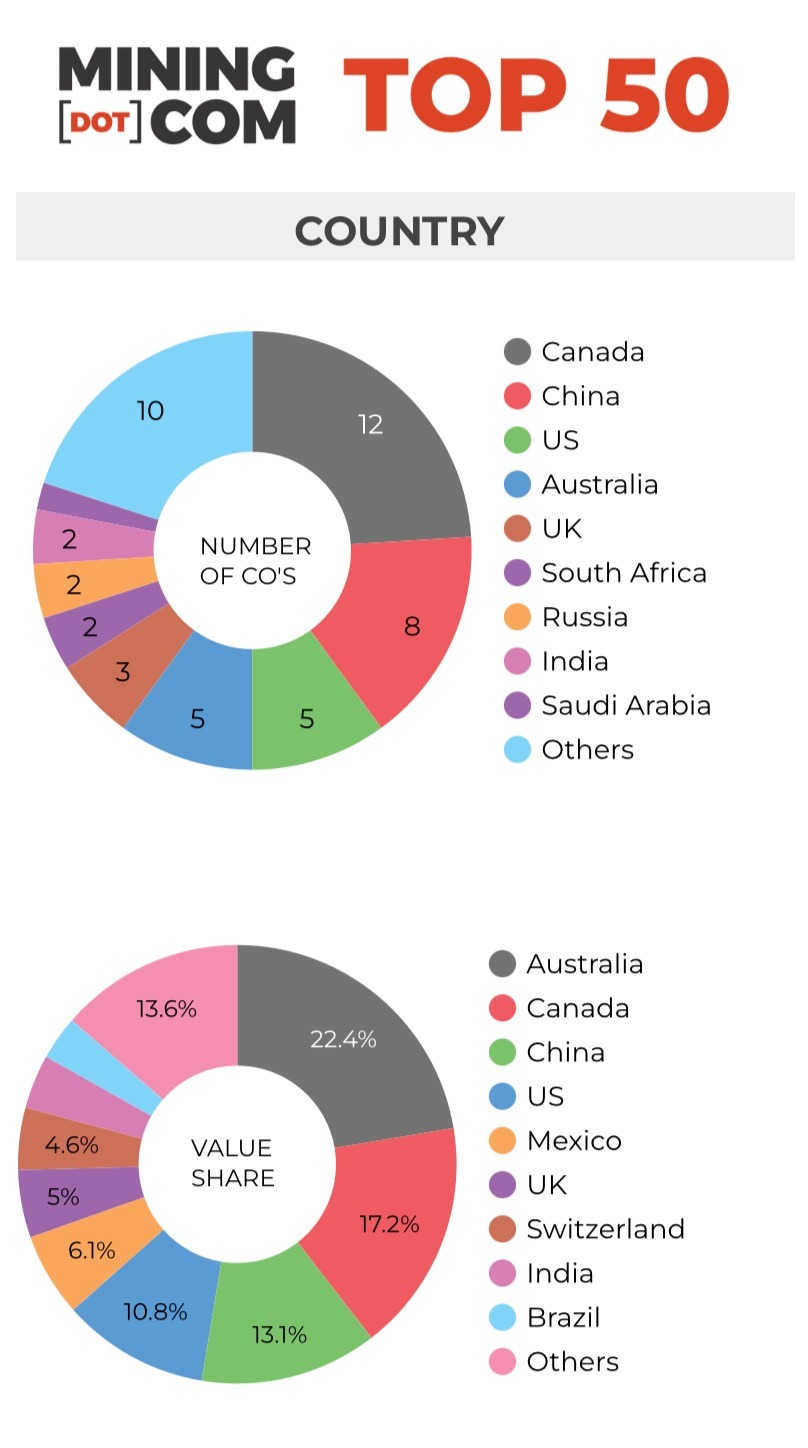

Alamos Gold de Canadá se suma al top 50 por primera vez con un salto de más del 31% en valor, subiendo seis puestos al número 48 con una valoración de $8,2 mil millones al final del trimestre, mientras que el recién llegado del segundo trimestre, Pan American Silver (luego de su absorción de Yamana Gold), se mantiene en el puesto número 50.

El mes pasado, Alamos Gold aumentó su previsión de producción en más del 20 % para 2025-2026 con la inclusión de la mina Magino y su integración con su operación Island Gold en Ontario. La minera con sede en Toronto tiene ambiciones a largo plazo de aumentar su base de producción a 900.000 onzas por año.

Uzbekistán está preparando una IPO para Navoi Mining and Metallurgy Combinat, la cuarta empresa minera de oro más grande del mundo y un importante productor de uranio en 2025. NMMC estrenó una oferta de bonos de $ 1 mil millones la semana pasada, marcando la primera emisión en el mercado de deuda global de una empresa minera de oro desde junio de 2023.

Navoi debería unirse fácilmente a las filas de los 50 principales productores de oro gracias a la propiedad de la mina de oro más grande del mundo, Muruntau, y una producción anual de 2,9 millones de onzas con grados y costos de extracción por onza que son la envidia del sector.

La mina a cielo abierto de Muruntau, al suroeste del desierto de Kyzylkum, desarrollada originalmente durante la era soviética como fuente de uranio, tiene reservas estimadas de alrededor de 130 millones de onzas de oro.

Más noticias: EXPOCOBRE se realizará del 28 al 31 de octubre en el Centro de Exposiciones del Jockey Club en Lima-Perú.

Cobre Ricitos de Oro

Los especialistas en cobre, y aquellos con grandes créditos de oro, han ganado un 36% combinado en lo que va del año, ya que el precio del cobre sigue coqueteando con el nivel de $10,000 por tonelada, pero el impulso se desaceleró drásticamente durante el tercer trimestre y el grupo contribuyó con solo $7,2 mil millones en valor de mercado agregado durante el trimestre.

La feroz recuperación de Amman Mineral también se detuvo abruptamente durante el trimestre, cuando el contador perdió un 18% en los tres meses y estuvo cerca de caer fuera del top 10.

Sin embargo, los inversores que compraron Amman, propietaria de la tercera mina más grande del mundo en términos de equivalente de cobre, al precio de su IPO en Yakarta hace un año, todavía disfrutan de ganancias del 400% desde entonces.

La posición de Southern Copper como la tercera acción minera más valiosa del mundo parece consolidada después de una ganancia porcentual de dos dígitos en el tercer trimestre en comparación con un desempeño mucho más tranquilo de Freeport-McMoRan, que ahora tiene que ganar un total de 20 mil millones de dólares en capitalización de mercado para atraer a su rival con sede en Ciudad de México.

Ligereza en el litio

El voto de confianza de Rio Tinto en el futuro a largo plazo del sector del litio (y su propia capacidad para hacer que las fusiones y adquisiciones funcionen) dominó las noticias al comienzo del trimestre de diciembre, pero vale la pena señalar que el aumento de más del 90% de Arcadium desde que se anunció por primera vez la oferta en efectivo no es suficiente para que las acciones ingresen en la clasificación.

Tres empresas de litio salieron de la clasificación este año: Pilbara Minerals and Mineral Resources de Australia y Tianqi Lithium de China, ya que la profunda caída de los precios del metal para baterías continúa pasando factura.

Ganfeng Lithium, que se ubicó en el puesto número 50 del trimestre pasado, sube seis puestos después de verse arrastrado por el repunte inducido por el estímulo en los mercados bursátiles chinos al final del trimestre, mientras que el desempeño de Tianqi hasta el momento en octubre debería permitirle volver a ingresar al Top 50 a su debido tiempo.

Ganfeng apenas se mantenía en la posición 50 a fines de junio y con el impulso del precio del oro que continúa y dos compañías mineras de oro esperando en el viento, Yintai y Alamos, solo tres contadores de litio en el top 50 pueden ser una realidad por algún tiempo.

Después de alcanzar su punto máximo en el segundo trimestre de 2022 con un valor combinado de casi 120 mil millones de dólares, el valor de mercado de las acciones de litio restantes se ha reducido ahora a 34 mil millones de dólares.

Mineral de hierro molido

A pesar de una modesta mejora durante el trimestre, las cinco grandes empresas tradicionales de la industria minera (BHP, Rio Tinto, Glencore, Vale y Anglo American) siguen en números rojos para 2024, perdiendo 24.000 millones de dólares desde principios de año.

Las cinco grandes empresas diversificadas representan ahora el 29% del índice total, por debajo del 38% que representaban a fines de 2022.

Las perspectivas poco optimistas para el mineral de hierro ( a pesar del impulso tardío del reciente paquete de estímulo de China ) hicieron que Fortescue volviera a figurar en la lista de los mayores perdedores y que Cleveland Cliffs saliera del ranking con la caída del 37% de la minera de mineral de hierro estadounidense este año, exacerbada por su incapacidad para capitalizar el bloqueo de la alianza entre Nippon y US Steel.

La representación del mineral de hierro entre las 50 principales ha disminuido en los últimos dos años: CSN Mineração de Brasil se retiró durante el primer trimestre de este año, mientras que Kumba Iron Ore, controlada por Anglo y que cotiza por separado, ha perdido contacto con el nivel superior después de una caída del 40% en lo que va del año.

NOTAS:

Fuente: MINING.COM, datos bursátiles, informes de empresas. Datos de las acciones de las bolsas de valores principales que cotizan en bolsa al cierre de la jornada del 4 de octubre de 2024 convertidos a dólares estadounidenses cuando corresponda. El cambio porcentual se basa en la diferencia de capitalización de mercado en dólares estadounidenses, no en el cambio de precio de las acciones en la moneda local.

Como sucede con cualquier clasificación, los criterios de inclusión son controvertidos. Decidimos excluir desde el principio a las empresas no cotizadas y a las de propiedad estatal debido a la falta de información. Eso, por supuesto, excluye a gigantes como Codelco de Chile, Navoi Mining de Uzbekistán (el gigante del oro y el uranio podría cotizar en bolsa a finales de este año), Eurochem, una importante empresa de potasa, y varias entidades de China y de países en desarrollo de todo el mundo.

Otro criterio central fue el grado de participación en la industria antes de que una empresa pueda ser legítimamente llamada una empresa minera.

Por ejemplo, ¿deberían incluirse las empresas de fundición o los comerciantes de materias primas que poseen participaciones minoritarias en activos mineros, especialmente si estas inversiones no tienen un componente operativo ni garantizan un puesto en el directorio?

Esta es una estructura común en Asia y al excluir este tipo de empresas se eliminaron nombres tan conocidos como Marubeni y Mitsui de Japón, Korea Zinc y Copec de Chile.

Los niveles de participación operativa o estratégica y el tamaño de la participación accionaria fueron otras consideraciones centrales. ¿Las empresas de transmisión y regalías que reciben metales de las operaciones mineras sin participación accionaria califican o son solo vehículos financieros especializados? Incluimos a Franco Nevada, Royal Gold y Wheaton Precious Metals sobre la base de su profunda participación en la industria.

Las empresas integradas verticalmente, como Alcoa, y las energéticas como Shenhua Energy o Bayan Resources, en las que la electricidad, los puertos y los ferrocarriles constituyen una gran parte de los ingresos, plantean un problema. La combinación de ingresos también tiende a cambiar junto con la volatilidad de los precios del carbón. Lo mismo ocurre con los fabricantes de baterías, como CATL de China, que se está moviendo cada vez más hacia el upstream, pero en los que la minería seguirá representando una pequeña parte de su valoración.

Otro factor a tener en cuenta son las empresas diversificadas, como Anglo American, que cotizan por separado y cuya propiedad mayoritaria es de Vedanta. Hemos incluido a Angloplat en la clasificación, pero hemos excluido a Kumba Iron Ore, en la que Anglo tiene una participación del 70%, para evitar la doble contabilización. Del mismo modo, hemos excluido a Hindustan Zinc, que cotiza por separado, pero cuya propiedad mayoritaria es de Vedanta.

Otro factor a tener en cuenta son las empresas diversificadas, como Anglo American, que cotizan por separado y cuya propiedad mayoritaria es de Vedanta. Hemos incluido a Angloplat en la clasificación, pero hemos excluido a Kumba Iron Ore, en la que Anglo tiene una participación del 70%, para evitar la doble contabilización. Del mismo modo, hemos excluido a Hindustan Zinc, que cotiza por separado, pero cuya propiedad mayoritaria es de Vedanta.

Muchos fabricantes de acero poseen y a menudo operan minas de hierro y otros metales, pero en aras del equilibrio y la diversidad excluimos la industria del acero, y con ella a muchas empresas que tienen importantes activos mineros, incluidos gigantes como ArcelorMittal, Magnitogorsk, Ternium, Baosteel y muchos otros.

La sede central se refiere a las oficinas centrales operativas cuando corresponda, por ejemplo, BHP y Rio Tinto se muestran como Melbourne, Australia, pero Antofagasta es la excepción que confirma la regla. Consideramos que la sede central de la empresa está en Londres, donde figura desde fines del siglo XIX.

Por favor, háganos saber sobre cualquier error, omisión, eliminación o adición a la clasificación o sugiera una metodología diferente.

Fuente: mining.com

Linkedin

Linkedin Elite

Elite